Für uns als alternativen Kreditanbieter im Bereich

Privatkredit natürlich besonders spannend sind Studien über Finanzierungen in der Schweiz. Die auf einer repräsentativen Umfrage basierenden Studie von Moneyland.ch bringt uns wichtige Erkenntnisse, welche wir gerne mit Ihnen teilen möchten.

Wie finanziert sich die Schweiz?

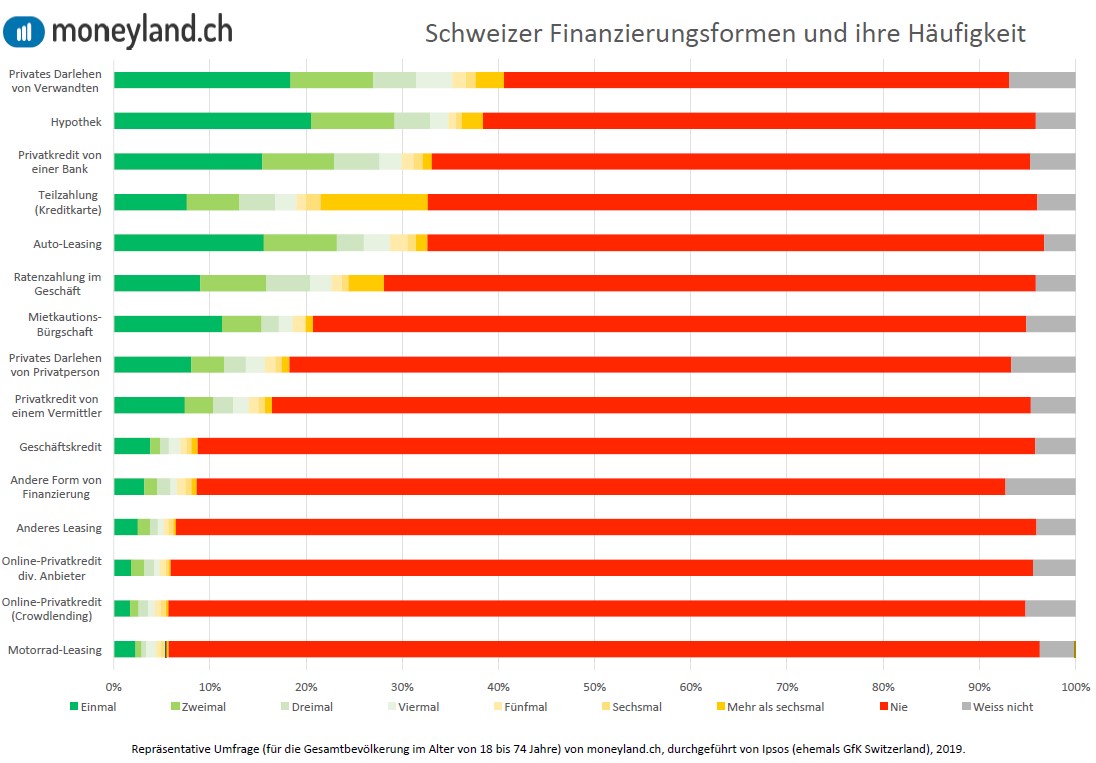

Trotz der hohen durchschnittlichen Finanzkraft in der Schweiz haben insgesamt fast 85% der Bevölkerung schon mindestens einmal einen Privatkredit, ein Darlehen, ein Leasing, eine Hypothek oder eine andere Fremdfinanzierung in Anspruch genommen. Bereits 44% haben einmal ein privates Darlehen aufgenommen, 37% einen Privatkredit und 34% ein Leasing (Auto oder anderes Leasing). Dabei ist die Finanzierung von Verwandten bzw. Familienangehörigen mit 41% am Weitesten verbreitet. Es folgen mit je 33% Auto-Leasing, Privatkredit bei einer Bank und Teilzahlungen bei einer Kreditkarte.

Wofür wird das Geld verwendet?

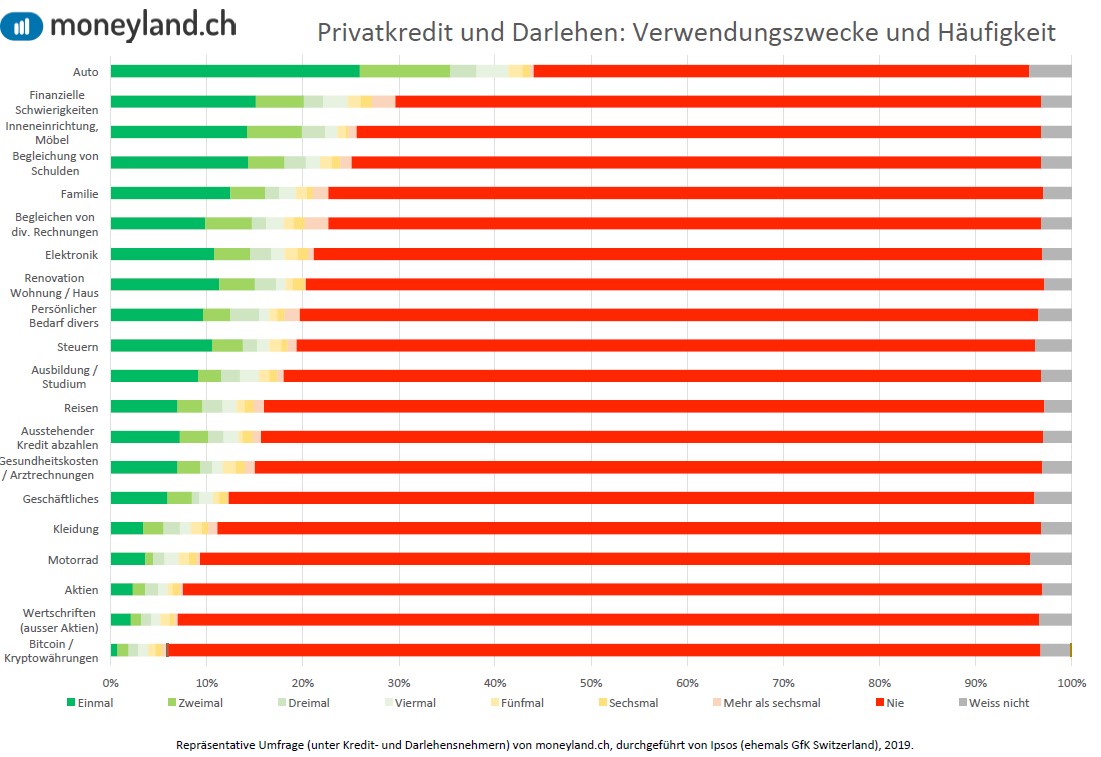

Wenig überraschend ist, dass das Auto mit 44% als wichtigster Grund für einen Finanzierungsbedarf genannt worden. Danach folgen mit 30% finanzielle Probleme und Möbel mit 26%. Dies deckt sich auch in etwa mit unserer Wahrnehmung, wobei wir bei Crowd4Cash auch einen grossen Trend zu Umschuldungen sehen. Die Zinsdifferenz zwischen den traditionellen Kreditanbietern und den alternativen Anbietern im Crowdlending ist immer noch hoch und damit lohnt sich auch eine Umschuldung.

Autoleasing ist mit einem Marktanteil von 33% stark verbreitet, obwohl es nicht immer günstiger ist als ein Privatkredit

(nachzulesen hier). Wir hoffen hier natürlich auf eine gewisse Umlagerung auf den Privatkredit.

Wo steht das Crowdlending bzw. der Onlinekredit?

Noch immer fristet der Crowdlending-Kredit ein Nischendasein. In der Umfrage gaben 6% an, schon einmal ein Crowdlending-Kredit aufgenommen zu haben. Beim Alter gibt es allerdings grosse Unterschiede: So haben bereits 10% der 18- bis 25-Jährigen bereits einmal einen Kredit von Crowdlending-Plattformen aufgenommen, bei den 50- bis 74-Jährigen sind es nur 2%. Zum Vergleich: 18% der 18- bis 25-Jährigen haben bereits einmal einen klassischen Privatkredit von einer Bank aufgenommen, bei den 50- bis 74-Jährigen sind es mit 39% mehr als doppelt so viele.

Uns überrascht diese Zahl der Nutzer etwas, da wir den gesamten volumenmässigen Marktanteil weniger hoch sehen. Wir vermuten, dass bei den Crowdlending-Krediten als neue, noch recht unbekannte Alternative, die Finanzierungsbeträge tiefer sind als bei traditionellen Krediten. Dies hat teilweise auch mit der mangelnden Finanzierungskapazität der Plattformen zu tun. Wir rechnen aber damit, dass sich dies etwas angleicht, besonders wenn die Institutionellen Anleger dieses attraktive Investment für sich entdecken. Bereits jetzt sehen wir eine starke Zunahme an Kreditanfragen auf unserer Plattform, welche sich vermutlich noch verstärken wird. In den angelsächsischen Ländern, macht das Marketplace-Lending wie Crowdlending auch genannt wird, bereits mehr als 80% von Gesamtvolumen am Kreditgeschäft aus. Daher sehen wir hier noch grosses Potential und sind bereits jetzt gespannt auf die nächste Studie.

Untenstehend finden Sie die detaillierte Studie: